Újra hosszabbítottak a hitelmoratóriumon, de a bennmaradás már nem lesz automatikus. A hitelmoratórium nagy segítséget jelentett azoknak, akik nem tudták törleszteni hitelüket vagy személyi kölcsönüket a pandémia ideje alatt. Megnéztük, milyen következményei vannak a hitelmoratóriumnak és azt is, hogy mire számítsunk, ha majd tényleg folytatódik a hitelek és személyi kölcsönök törlesztése.

Az adósok számára közel másfél éve nyílt meg a fizetési moratórium lehetősége a 2020. március 19. előtt felvett hitelekre, lízingre és személyi kölcsönökre. Ez azt jelenti, hogy aki nem nyilatkozott arról, hogy folytatná felvett hitele törlesztését (vagy külön nyilatkozat nélkül ugyan, de tovább folytatta a törlesztőrészletek fizetését), annak automatikusan elhalasztották a fizetési kötelezettségét a moratórium végéig, ami az eredeti 2020 decembere, majd 2021. szeptember 30. helyett jelenlegi értesülések szerint 2022. júliusig tart majd. Az információk alapján a rendszerben maradást négy feltételhez kötik, és fontos változások is történtek az eddigiekhez képest a vállalkozások és a bennmaradás tekintetében.

Eredetileg idén szeptember 30-ig tartott volna a hitelmoratórium, amelyet kormányzati körökből származó információk alapján 2022 júliusáig hosszabbít meg a kormány. A 24.hu cikke alapján a korábbiakhoz képest fontos változás, hogy a rendszerben maradás már nem lesz automatikus, tehát személyesen vagy online kell jelezni a bankok és hitelintézetek felé, ha valaki élni szeretne a moratórium lehetőségével. Továbbá a moratóriumban maradásnak feltétele is lesz: kérhetik a bennmaradást a nyugdíjasok, a gyermeket nevelők, valamint azok a magánszemélyek, akiknek a keresete csökkent az előző évhez képest. A csökkenés mértéke nem lesz megszabva.

Vállalkozások esetében azok fognak tudni élni a moratórium lehetőségével, akiknek az árbevétele az előző évhez képest 25 százalékkal csökkent. A jelenlegi hosszabbítást a COVID-járványhelyzet negyedik magyarországi hulláma is indokolttá tette.

2020 júniusáig a lakossági hiteladósok kétharmada, mintegy 2,5 millió ember élt a havi törlesztés felfüggesztésének lehetőségével, ami azt mutatja, hogy ez sok magyarnak jelentett anyagi segítséget. Időközben ez az arány csökkent, ugyanis a törlesztés folytatását bárki kérhette a szeptember 30-i határidőig, és ahogy lentebb látni is fogjuk, a stabil anyagi helyzetben lévőknek érdemes is (volt) élni vele.

A haladékot ígérő moratórium

A 2020-as járványhelyzet következtében sok magyar vesztette el állását (százezres nagyságrendről beszélhetünk), aminek következtében számos háztartás pénzügyi helyzete vált kiszámíthatatlanabbá. Azon adósok számára, akik eleve alacsonyabb jövedelemmel rendelkeztek, igazi mentőövet jelentett a moratórium, hiszen egy meghatározott időre nem kellett foglalkozni a törlesztéssel.

A törlesztési moratórium kizárólag a 2020. március 18. napján fennálló szerződések alapján már folyósított hitelekre vonatkozik, esetükben tőke-, kamat- és díjfizetést sem kell teljesítenie a hitelfelvevőnek. Aki ezen időpont után vett fel hitelt, annak nem jár a fizetési haladék – ugyanis egy hitelfelvétel ekkor már a járványhelyzet, a szigorítások és a romló gazdasági környezet ismeretében történik. Így a rendelet kimondottan azokat kívánta megvédeni, akik nem láthatták előre és nem készülhettek fel a válsághelyzetre.

A rendelet azt is figyelembe vette, hogy a határidő lejárta után az adósoknak ne jelentsen a korábbinál magasabb havi szintű terhet a törlesztők. Ez azonban nem jelenti azt, hogy a visszafizetendő teljes összeg nem változik, ugyanis a haladék ideje alatt a kamattartozás továbbra is gyűlik, így az eredetileg tervezett visszafizetendő összeghez ez is hozzáadódik. Mivel a törlesztőrészlet nem emelkedhet, a futamidő hosszabbodik meg.

A moratórium következménye

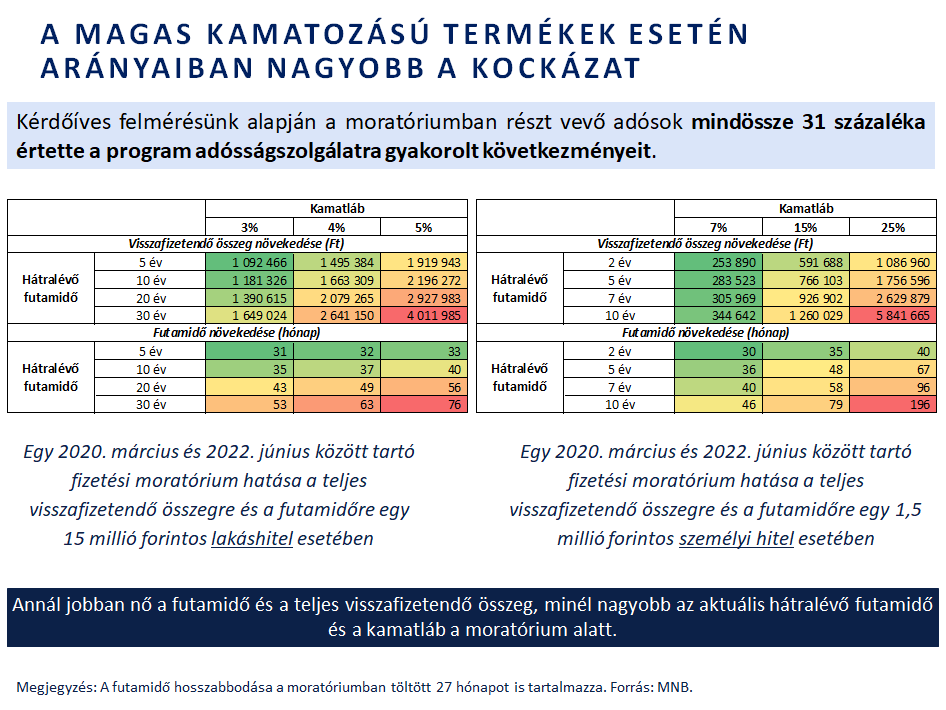

Az MNB nemrégiben napvilágot látott Pénzügyi Stabilitási jelentéséből kiderül, hogy a moratóriumot igénybe vevők mindössze 31 százaléka értette annak adósságszolgálatra vonatkozó következményeit. Tehát azt, hogy minél nagyobb az aktuális hitel hátralévő futamideje és kamatlába a moratórium alatt, annál jobban nő a futamidő és ezzel a visszafizetendő hitelösszeg.

Nézzük meg a lenti táblázat segítségével, hogy hogyan hat a futamidőre és a visszafizetendő összegre az, ha egy adós egy 1,5 millió forintos személyi hitellel rendelkezik és élt a moratórium lehetőségével 2020. március és 2022. június között. Ha mondjuk a példában szereplő adós egy 5 éves futamidejű, 15%-os kamatlábú hitellel rendelkezik a moratórium alatt, akkor a hitel futamideje 48 hónappal és 766 103 forinttal növekszik meg.

Milyen hitelek esetében lehet élni a moratóriummal?

A kormányrendelet hatálya valamennyi hitel, -kölcsön és lízingszerződésre kiterjed, így a lakáshitel, a személyi hitel, az autóhitel, a CSOK és a babaváró hitel is mind ide tartoztak. Ezen kívül a Nemzeti Eszközkezelő Programban résztvevőkre, valamint a magáncsődöt kérő hitelfelvevőkre is vonatkozik.

Megérte igénybe venni vagy sem?

Természetesen erre nem lehet egyetlen egyszerű választ adni, ugyanis a válasz függ például a hiteltől (típus, kamat, felvett összeg, futamidő, felvétel időpontja stb.), illetve az adós helyzetétől is. A hitelmoratórium lejárata után fizetendő teljes összeg nagyobb lesz, ha:

· nagyobb összeget vettünk fel

· magasabb a kamat a hitelen

· hosszabb a futamidő

· a futamidő nagyobb része még hátra van.

Tehát ha egy alacsonyabb kamatú, kisebb összeget vettünk fel, és már csak pár hónap volt hátra a törlesztésből, viszonylag alacsonyabb extra visszafizetendő összeggel kell számolnunk. Ugyanakkor ha egy hónappal a hitelmoratórium előtt vettünk fel egy hosszú futamidejű, nagy összegű lakáshitelt, a haladék később a vártnál jóval nagyobb terhet róhat ránk.

Ezek alapján elmondható, hogy azoknak, akik pénzügyi helyzetüket továbbra is stabilnak érezték, és a törlesztők fizetése továbbra sem jelentett gondot, nem érte meg élni a lehetőséggel. A haladék főként azoknak jelentett mentsvárat, akiknek a pandémia hatására az állandó bevételük csökkent, munkahelyet kényszerültek váltani vagy otthagyni, így a meglévő hitelüket nem tudták volna törleszteni. Így viszont lehetőségük nyílt arra, hogy az elmúlt évben a törlesztésre szánt összegeket átcsoportosíthassák egyéb, a mindennapi élethez szükséges kiadásokra. Akik a járványidőszak alatt ismét kedvezőbb anyagi helyzetbe kerültek, azoknak érdemes volt, illetve továbbra is érdemes mérlegelni a törlesztés folytatását, hiszen így minimalizálható az extra futamidő. A jelenleg meghosszabbított moratórium rendszerében már nem is maradhat akárki, hiszen ahogy a cikk elején is említettük, október 31 után feltételekhez köti a kormány a rendszerben történő bennmaradást.

Mire számítsunk, ha lejár a moratórium?

Azzal kell számolni, hogy a törlesztést a hitelszerződésnek megfelelően a meghatározott módon és rendszerességgel rendezni kell. A fizetési moratóriummal élők a haladék ideje alatt nem szedhetnek össze késedelmes tartozást, a határidő lejárta után viszont érdemes arra figyelni, hogy tartsák a határidőket. Ahogy feljebb is írtuk, a futamidő a korábban meghatározotthoz képest kitolódik, így a közép- és hosszú távú pénzügyi tervezésben érdemes ezzel is kalkulálni.

Tudatos pénzügyek hosszú távon

Azoknak, akik éltek a moratórium adta lehetőséggel, de váratlanul érte őket a meghosszabbított futamidő, érdemes átgondolni és rendszerezni a jövőbeni kiadásokat annak érdekében, hogy stabil, követhető pénzügyi helyzetet tudjanak fenntartani a hitelük meghosszabbított futamideje alatt és persze után is. A tudatos pénzköltés alapja a követhetőség, hiszen ha előre megtervezzük a kiadásainkat, meghatározzuk, hogy mi tartozik luxus vagy felesleges kategóriába, könnyebben tudunk átcsoportosítani bizonyos összegeket. A pénzügyi tudatosságról további tippeket ebben a cikkünkben írtunk.

Hogyan tud segíteni egy hitelintézet?

A pénzügyi intézményeknek az az érdekük, hogy az ügyfelek stabilan tudják fizetni a törlesztőrészleteket, és ha ez valamilyen oknál fogva akadályba ütközik, érdemes jelezni a problémát. Így akár személyre szabott megoldást is tudnak kínálni, hogy megkönnyítsék az adós helyzetét, például a fizetés átütemezésével vagy a futamidő meghosszabbításával. A Cofidis áthidaló megoldásairól itt olvashatók részletek. Kérdésekkel mindig van lehetőség felkeresni a Cofidis ügyintézőit, ez a hitelmoratóriummal kapcsolatos ügyek esetén is igaz. Ha pedig egymásra halmozódó adósságok és törlesztők nehezítik meg az életünket, érdemes megfontolni az Adósságrendező Hitel felvételét, hiszen - az akár magasabb összegű - törlesztőrészleteinket leválthatjuk egyetlen, kedvezőbb hitelre, a hitelek számától és típusától függően akár havonta több ezer vagy tízezer forintot spórolva.